Как заполнить справку 3-НДФЛ ?

Согласно Налоговому кодексу, справка 3-НДФЛ – форма, необходимая для подтверждения дохода. Принимается ФНС для определения подоходного налога. Так же, может выступать в качестве справки, подтверждающий доходы, для оформления кредита в финансовых организациях. Ввиду прямого назначения, справку 3-НДФЛ еще называют налоговой декларацией.

Кто и в каких случаях должен подавать справку

Если обобщить, то налоговую декларацию, так или иначе, подает каждый налоговый резидент РФ, относящийся к группе физических лиц. В случае с наемными работниками, сведения о доходах сотрудников передает в ФНС бухгалтерия работодателя. Все остальные категории граждан обязаны самостоятельно предоставить сведения. К ним относятся:

- Индивидуальные предприниматели (ИП), с наемными сотрудниками и без них.

- Нотариусы, адвокаты

- Граждане, продавшие имущество ранее установленного срока владения

- Лица, получающие прибыль из зарубежных источников

- Граждане, выигравшие в лотерею или получившие подарок свыше 4 тысяч рублей, исключая семейное дарение и наследование

Кроме того, 3-НДФЛ подается в банк или другому официальному кредитору в качестве справки о доходах, основном или дополнительном. Например, для индивидуальных предпринимателей – это единственный способ подтвердить платежеспособность.

Правила оформления и подачи

По свежим изменениям НК РФ, справку нужно успеть подать до 30 апреля. После чего, в течение двух месяцев, будет начислена сумма налога, которую необходимо оплатить до 15 июля. Стоит отметить, что для ИП, адвокатов и нотариусов подавать справку требуется даже при отсутствии дохода, оформив нулевую декларацию.

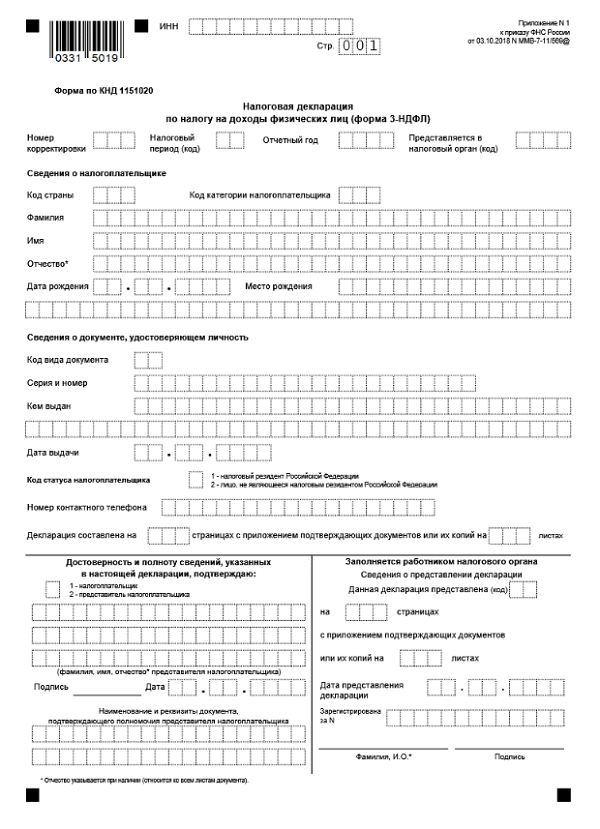

Форма 3-НДФЛ заполняется по трем разделам и нескольким приложениям:

- Вводная часть (шапка). Требуется внести данные об отчетном периоде, о личности плательщика и реквизиты, если справка заполняется любыми ИП, адвокатами, нотариусами.

- Раздел 1. Отметить цель подачи декларации (оплатить налог или вернуть уплаченный НДФЛ)

- Раздел2. Указываются сведения о полученных доходах из всех источников и рассчитывается налоговая база.

Приложения, обязательные для заполнения, определяются целью подачи налоговой декларации. Заполнять можно либо полностью вручную, либо скачав установленную форму из интернета. Или попросить распечатанный бланк в здании налоговой инспекции.

На сегодняшний день существует несколько простых способов подачи декларации без необходимости заполнять бумажный бланк:

- Подать сведения через сайт «Госуслуги». Здесь можно как заполнить декларацию в электронном виде, а также отправить заполненную справку

- Оформить декларацию сайте ФНС. Вся процедура проходит пошагово и не требует профессиональных знаний в области налогообложения.

- Можно скачать специальную программу «Декларация», тоже с портала ФНС. Принцип заполнения такой же, как и на сайте.

- Обратиться за услугой в специальные организации. Это самый простой и надежный способ, но не бесплатный.

Чтобы не ошибиться, стоит использовать один из вышеперечисленных методов. А если речь идет о частном предпринимательстве, то подавать все справки в госорганы через бухгалтерию.

Справка 3-НДФЛ для получения налогового вычета

Помимо подачи информации о доходах и их подтверждения, форма 3-НДФЛ необходима для оформления вычета налога. Сделать это имеют право следующие категории граждан:

- Лица, получающие образовательные и медицинские услуги

- Построившие или купившие недвижимости с целью проживания

- Выплачивающие ипотечный кредит

- Оформившие добровольное пенсионное страхование

- Пополняющие средства на персональном инвестиционном счету

- Пожертвовавшие средства в благотворительные организации

- Имеющие право на льготы от государства

Эта налоговая льгота позволяет вернуть до 13% от потраченной суммы. При этом, на каждый из вычетов установлены лимиты по выплатам, сумма которых не может превышать уплаченный НДФЛ за год, предыдущий подачи заявления.